Einkommenssicherung

Die Unfallversicherung

Ein Unfall liegt vor, wenn die versicherte Person durch ein plötzlich von außen auf den Körper wirkendes Ereignis unfreiwillig eine Gesundheitsschädigung erleidet.

Was leistet die Private Unfallversicherung?

Todesfallleistung

Verstirbt die versicherte Person aufgrund eines Unfalls (innerhalb eines Jahres), wird die vereinbarte Todesfallsumme ausgezahlt.

Unfallrente

Ab einem bestimmten Invaliditätsgrad wird eine lebenslange Rente gezahlt.

Übergangsleistung

Oft nimmt die Genesungszeit zwischen dem Unfallereignis und der Feststellung der Arbeitsunfähigkeit einige Zeit in Anspruch, daher kann eine Übergangsleistung sinnvoll sein. Die Übergangsleistung hilft, anfallende Kosten in der Arbeitsunfähigkeit oder Hilfsmittel zu finanzieren.

Invaliditätsleistung

Die Kapitalzahlung ist abhängig vom Schweregrad der Invalidität, Grundlage ist die „Gliedertaxe“. Diese legt fest, wie viel der Betroffene von der vereinbarten Summe, z. B. bei Verlust eines Körperteils, ausgezahlt bekommt.

|

(Unfall) Krankentagegeld |

Krankenhaustagegeld |

Genesungsgeld |

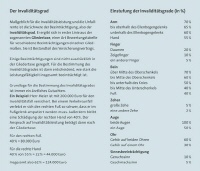

Die Einstufung der Invaliditätsgrade

Die Kapitalzahlung ist die wichtigste Leistung der Unfallversicherung, wenn der Versicherte aufgrund eines Unfalls dauerhaft invalide ist. Bei der Kapitalleistung unterscheidet die Unfallversicherung zwischen der Grundinvaliditäts- und der Vollinvaliditätssumme.

Die Höhe der Vollinvaliditätssumme hängt von der sogenannten Progression ab. Bei jeder Progression greift ab bestimmten Invaliditätsstufen das Mehrleistungsprinzip. Die Progression bestimmt, wie viel Prozent der Versicherungssumme der Betroffene bei welchem Grad der Behinderung bekommt.

Beispiel

Bei einer Grundsumme von 100.000 Euro, Verlust Sehkraft eines Auges – Invaliditätsgrad laut Gliedertaxe 50 %

- Ohne Progression: Der Prozentsatz gemäß Gliedertaxe wird ausgezahlt. Leistung: 50.000 €

- 300% Progression: 25% werden auf Basis der Grundsumme erstattet, der Rest mit 3-facher Grundsumme. Leistung: 100.000 €

Bei hohen Invaliditätsgraden sorgt die Progression dafür, dass eine höhere Leistung ausgezahlt wird. Besonders schwere Behinderungen erfordern einen hohen Kapitalbedarf. Die Progressionsverläufe können je nach Bedingungswerk abweichen.

Empfehlenswert ist eine Progression von 225 % bis 350 % zu vereinbaren.

Versicherungssummen

Grundversicherungssumme: die Höhe der Grundsumme sollte anhand des eigenen Kapitalbedarfs gewählt werden unter der Berücksichtigung, dass die Einmalzahlung den Gehaltsverlust, Umbauten, usw. abdeckt. Die Versicherungssumme sollte daher dem Alter entsprechend gewählt werden. Je jünger die versicherte Person ist, umso höher sollte die Grundsumme vereinbart werden, jedoch mindestens das 2-3 fache des Jahresbruttogehalts. Eine hohe Grundsumme sorgt auch dafür, dass bei geringeren Invaliditätsgraden, schon eine nennenswerte Summe ausgezahlt wird.

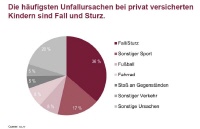

Unfallversicherung für Kinder

Wenn die versicherte Person noch ein Kind ist, sollte die Grundinvaliditätssumme sehr hoch ausfallen (mindestens 150.000 € mit einer entsprechend hohen Progression).

Denn unter Umständen besteht ein hoher Kapitalbedarf ein Leben lang.

Nicht versichert sind unter anderem

- Unfälle im Zusammenhang mit einer aktiven Teilnahme an Straftaten, Auto- und Motorradrennen

- Unfälle infolge Geistes- oder Bewusstseinsstörungen

- Unfälle durch Kernenergie, innere Unruhen

- Vorsatz

- Bauch- und Unterleibsbrüchen durch „Eigenbewegung

- Bestimmte Berufe und Personen mit bestimmten Krankheiten sind nicht versicherbar

Je nach Anbieter, können die oben genannten Ausschlüsse teilweise abgesichert werden.

Der größte Vermögenswert ist unsere Arbeitskraft

Das Risiko, durch eine Erkrankung oder durch einen Unfall den Beruf nicht mehr ausüben zu können, wird noch immer unterschätzt. Ob Dachdecker oder Bürokaufmann, Berufsunfähigkeit kann jeden treffen.

Der DRV Bund gibt an, dass jeder vierte Arbeitnehmer frühzeitig berufs- oder erwerbsgemindert ist.

Im Falle einer Berufsunfähigkeit fällt das Gehalt weg und die staatliche Absicherung reicht in der Regel nicht aus, um den gewohnten Lebensstandard aufrecht zu erhalten.

Abschaffung der gesetzlichen BU-Rente

Für Menschen die nach dem 01. Januar 1961 geboren sind, wurde die gesetzliche Berufsunfähigkeitsrente abgeschafft.

Die gesetzliche Rentenversicherung zahlt nur eine zweistufige Erwerbsminderungsrente mit stark reduzierten Leistungen. Im Vordergrund steht die Widerherstellung der Erwerbsfähigkeit. Die volle Erwerbsminderungsrente erhalten Sie daher nur, wenn Sie wegen Krankheit oder Behinderung, auf nicht absehbare Zeit, weniger als 3 Stunden täglich, unter den Bedingungen des allgemeinen Arbeitsmarktes (unabhängig von Ihrem früheren Berufsstatus) arbeiten können.

Könnten Sie von dieser Erwerbsminderungsrente Ihren gewohnten Lebensstandard aufrechterhalten?

Leistung der Privaten BU

Die private Berufsunfähigkeitsversicherung zahlt in der Regel eine Rente, wenn der Versicherte wegen einer Krankheit oder eines Unfalls zu mindestens 50 % berufsunfähig ist, d.h. seinen zuletzt ausgeübten Beruf nicht mehr voll ausüben kann, egal ob der Betroffene noch in einem anderen Beruf arbeiten könnte. Je nach vertraglicher Vereinbarung, leistet die Versicherung auch bei Pflegebedürftigkeit.

Worauf Sie achten sollten

- angemessene Höhe der BU-Rente – Faustformel ca. 75% des Nettoeinkommens

- wahrheitsgemäße Beantwortung der Gesundheitsfragen

- wahrheitsgemäße Beantwortung der Antragsfragen

- Nachversicherungsgarantie - zu bestimmten Anlässen kann die BU-Rente, ohne erneute Gesundheitsprüfung, erhöht werden

- Vereinbarung einer Dynamik – Anpassung der Leistung an die Teuerungsrate

- wenn möglich, Leistungsdauer bis 67 Jahre

- keine abstrakte Verweisung

- Karenzzeit vermeiden

- Spannen zwischen Nettobeitrag (Zahlbeitrag) und Bruttobeitrag (bis zu dieser Höhe kann der Versicherer die Beiträge anheben)

- vermeiden Sie, wenn möglich, die Kombination mit anderen Versicherungen (z.B. Rentenversicherung) in einem Vertrag

- Dienstunfähigkeits-Klausel für Beamte

Versicherungsbeitrag

Der Beitragshöhe ist abhängig vom Eintrittsalter, Beruf, Rentenhöhe, Versicherungsdauer, Gesundheitszustand und Zusatzleistungen (z.B. Eischluss Arbeitsunfähigkeit, Rentensteigerung). Daher so früh wie möglich absichern!

Vom Versicherungsschutz ausgeschlossen sind z.B.

- Vorsatz

- Terror- und Kriegsereignisse sind in der Regel ausgeschlossen

- bereits bestehende Erkrankungen werden meist ausgeschlossen

Die Berufsunfähigkeitsversicherung ist die 1. Wahl, wenn es um die Absicherung Ihrer Arbeitskraft geht.

Leider ist der Abschluss einer BU-Versicherung, aufgrund von Vorerkrankungen, nicht immer möglich. Auch nicht jeder Beruf ist versicherbar oder die Beitragshöhe stellt, aufgrund eines „Risikoberufs“, eine nicht tragbare Belastung dar. Hierfür gibt es Alternativen. Diese bieten zwar einen geringeren Schutz, dafür sind aber die Beiträge günstiger.

Hierfür gibt es Alternativen. Diese bieten zwar einen geringeren Schutz, dafür sind aber die Beiträge günstiger.

Alternativen und Ergänzungen

Erwerbsunfähigkeitsversicherung

Diese bietet Schutz bei Verlust der Fähigkeit, am allgemeinen Arbeitsmarkt ein Einkommen zu erzielen. Die Versicherung zahlt die vereinbarte Rente, wenn Sie weniger als 3 Stunden täglich, in irgendeinem Beruf arbeiten können. Für Personen die in einem Risikoberuf tätig sind, bietet die Erwerbsunfähigkeitsversicherung eine günstigere Alternative zur Berufsunfähigkeitsversicherung.

Weitere Alternativen und sinnvolle Ergänzungen

Dread Disease (schwere Krankheiten) Absicherung, Funktionelle Invaliditätsversicherung, Unfallversicherung, Krankentagegeld

Schwere Krankheiten Absicherung

Die Dread-Disease-Versicherung ist eine Form der Lebensversicherung, die im Fall einer schweren Erkrankung eine vereinbarte Versicherungssumme auszahlt, unabhängig davon, ob der Versicherte noch arbeiten kann oder nicht. Die finanzielle Leistung erfolgt bei Diagnose einer im Versicherungsvertrag definierten Krankheit.

Versicherbare Ereignisse und Krankheiten

|

Abhängigkeit von einer 3. Person |

|

Fortgeschrittene Lebererkrankung |

Versicherbare Ereignisse und Krankheiten

- Abhängigkeit von einer dritten Person

- Verlust der Sehfähigkeit

- Asbestose

- Verlust der Hörfähigkeit

- Bakterielle Meningitis

- Transplantation von Hauptorganen

- Sprachverlust

- Enzephalitis

- Gutartiger Hirntumor

- Funktionsverlust von Gliedmaßen

- Bypass-Operation der Herzkranzgefäße

- Schwerer Unfall

- Chronische Bauchspeicheldrüsenentzündung

- Schwere rheumatoide Arthritis

- Erkrankung des Herzmuskels

- Krebs

- Erkrankung des zentralen Nervensystems

- Fortgeschrittene Lebererkrankung

- Fortgeschrittene Alzheimer Krankheit

- Querschnittslähmung

- Schlaganfall

- Fortgeschrittene Lungenerkrankung

- HIV-Infektion

- Koma

- Herzinfarkt

- Knochenmarktransplantation

- Herzklappenoperation

- Multiple Sklerose

- Intrakranielles Aneurysma

- Muskeldystrophie

- Multisystematrophie

- Schwere Kopfverletzungen

- Nierenversagen

- Schwere Erfrierungen

- Schwere Verbrennungen

- u. v. m.

Dank des medizinischen Fortschritts, sind viele Erkrankungen inzwischen teilweise oder sogar vollständig heilbar. Eine Berufsunfähigkeitsversicherung würde in diesem Fall nur vorübergehend zahlen, denn sobald der Betroffene, glücklicherweise, seinen alten Beruf wieder ausüben kann, wird die Leistung eingestellt. Dennoch ist die Schwere Krankheiten Absicherung kein Ersatz. Die Berufs- und Erwerbsunfähigkeitsversicherung sollten die erste und zweite Wahl bleiben, denn die Dread Disease Versicherung zahlt nur einmalig und es sind auch nicht alle Krankheitsbilder versichert, z. B. sind psychische Erkrankungen ausgeschlossen.

Die Dread Disease Versicherung stellt nicht nur eine Alternative dar, sondern ist auch eine sinnvolle Ergänzung zur BU- Versicherung, denn oftmals sind kostspielige Behandlung und Umbauten im Zuhause notwendig. In diesem Fall ist die Einmalzahlung der Versicherungsleistung von großem Vorteil.

Versicherungsbeitrag

Die Beitragshöhe ist abhängig von der Höhe der Versicherungssumme, der Versicherungsdauer, vom Gesundheitszustand, vom Eintrittsalter und Zusatzleistungen.

Vom Versicherungsschutz ausgeschlossen sind z. B.

- Vorsatz

- Innere Unruhe und Kriegsereignisse

- bereits bestehende Erkrankungen werden meist ausgeschlosse

Grundfähigkeitsversicherung

Wie der Name schon sagt, werden bei dieser Versicherung, die grundlegenden Fähigkeiten eines Menschen finanziell abgesichert. Abhängig vom Versicherungsunternehmen, sind bis zu 20 Fähigkeiten abgedeckt, unter anderem:

Sehen, Hören, Sprechen, Hände gebrauchen, Auffassung, Greifen, Gehen, Sitzen, Knien oder Bücken, Arme bewegen, Treppen steigen, Heben und Tragen, u. v. m.

Der Versicherungsfall tritt ein, wenn eine der abgesicherten Fähigkeiten wegfällt. Einige Versicherungsunternehmen unterteilen die Fähigkeiten in Kataloge. Beispielsweise tritt der Versicherungsfall in Katalog B erst ein - bei Verlust von drei Fähigkeiten, z. B. Gehen, Knien, Sitzen.

Leistung

Im Versicherungsfall zahlt die Grundfähigkeitsversicherung die vereinbarte monatliche Rente.

Die Grundfähigkeitsversicherung ist natürlich kein Ersatz für die Berufsunfähigkeitsversicherung, aber eine günstige Alternative bzw. Ergänzung. Besonders für Menschen die in Risikoberufen arbeiten, beispielsweise körperlich und handwerklich tätig sind und für die die Berufs- und Erwerbsunfähigkeitsversicherung nicht bezahlbar ist.

Auf was Sie achten sollten

- ausreichende Rentenhöhe

- Definition der Grundfähigkeiten

- welche Grundfähigkeiten sind versichert

- wahrheitsgemäße Beantwortung der Gesundheitsfragen

Vom Versicherungsschutz ausgeschlossen sind

- Vorsatz

- Innere Unruhe und Kriegsereignisse

- Teilnahme an Straftaten

Die Funktionsinvaliditätsversicherung

Diese Policen sind ein Mix aus verschiedenen Versicherungsbausteinen. Die Versicherung leistet in der Regel, bei Pflegebedürftigkeit, bei bestimmten Organschädigungen, wenn der Versicherte durch einen Unfall geschädigt wird, oder bestimmte Grundfähigkeiten verliert.

Leistung

Grundsätzlich kann immer nur eine monatliche Rente abgesichert werden, je nach Versicherer und Tarif für einen bestimmten Zeitraum oder sogar lebenslag. Die Rentenhöhe sollte so hoch gewählt werden, dass die finanziellen Folgen im Versicherungsfall „ausreichend“ aufgefangen werden können.

Abhängig vom Versicherungsunternehmen und Tarif sind Zusatzbausteine möglich, z. B. Sofortleistungen in einer Summe bei bestimmten Ereignissen.

Besonders geeignet für Menschen die in Risikoberufen arbeiten, beispielsweise körperlich und handwerklich tätig sind und für die die Berufs- und Erwerbsunfähigkeitsversicherung nicht bezahlbar ist.

Auf was Sie achten sollten

- ausreichende Rentenhöhe

- welche Versicherungsbereiche (z.B. Invalidität, Grundfähigkeiten, Pflege) abgedeckt werden

- unter welchen Voraussetzungen geleistet wird, z. B. Invaliditätsgrad

- Zahlungsdauer im Leistungsfall

- wahrheitsgemäße Beantwortung der Gesundheitsfragen

Was ist u. a. nicht versichert

- Berufs- und Erwerbsunfähigkeit

- Unfälle beim Ausüben einer Straftat

- innere Unruhe, Krieg

- Vorsatz

Beratung anfordern