Altersvorsorge

Die gesetzliche Rente reicht bei den meisten nicht, um den gewohnten Lebensstandard im Alter zu sichern. Viele Reformen der letzten Jahre führten zu einer weiteren Kürzung der gesetzlichen Rente. Daher ist eine zusätzliche Altersvorsorge nicht nur sinnvoll, sondern notwendig.

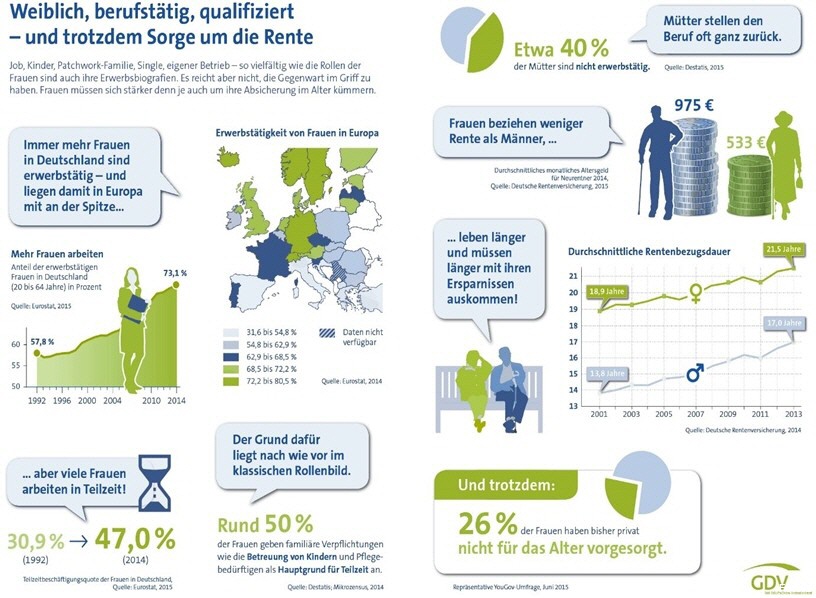

Bedingt durch Erziehungszeiten und eine höhere Quote an Arbeit in Teilzeit, sind Frauen in der Regel wesentlich schlechter gestellt.

Frauen beziehen daher weniger Rente als Männer. Die durchschnittliche Rente für "Neurentner" im Jahre 2014 betrug 955 € für Männer und 533 € für Frauen.

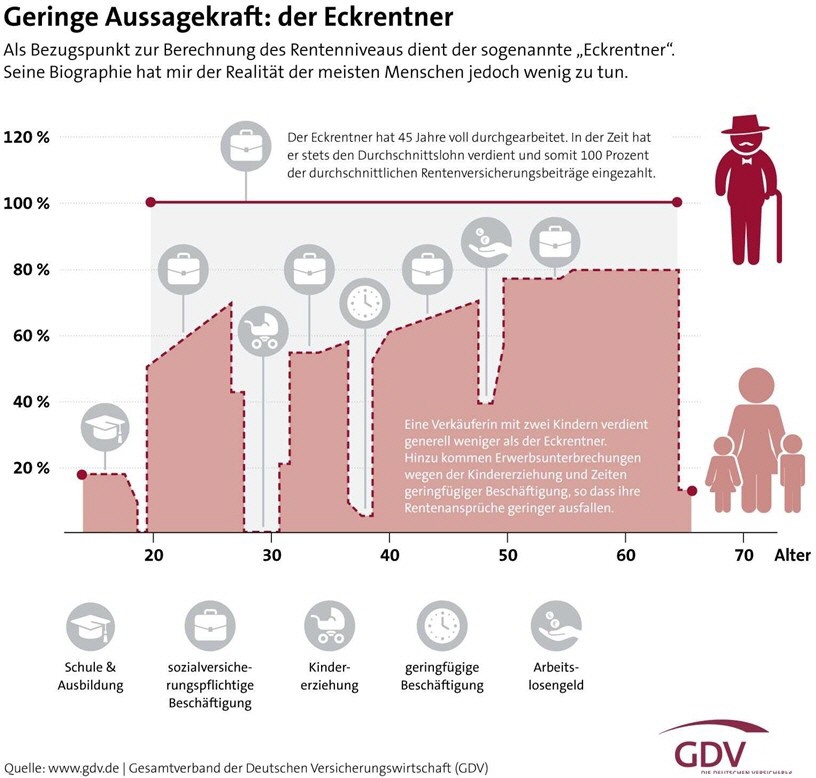

Die prognostizierten Zahlen in der jährlichen Renteninformation gehen daher von Rahmenbedingungen aus, die man nicht mehr als selbstverständlich sehen kann.

Sie sind ohnehin keine Garantie sondern lediglich eine Orientierung.

Der Eckrentner! Was ist das denn?

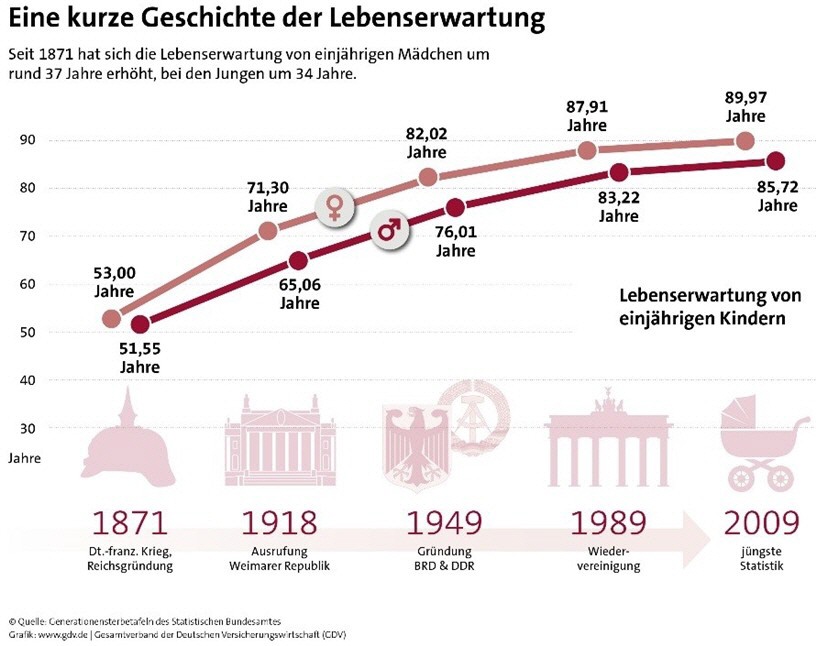

Grundlegend funktioniert die gesetzliche Rente so, dass „viele“ Beitragszahler „heute“ einzahlen und ebenfalls „heute“ die Ruheständler die Rente erhalten. Die Funktionalität dieses Systems wird daher maßgeblich von der Bevölkerungsentwicklung beeinflusst.

Folgen des demografischen Wandels:

- Rückgang der Geburtenrate

- Auswirkung auf die Zahl der Erwerbstätigen, geringere Beitragseingänge

- Generationenvertrag funktioniert nicht mehr

- zunehmende Alterung der Gesellschaft

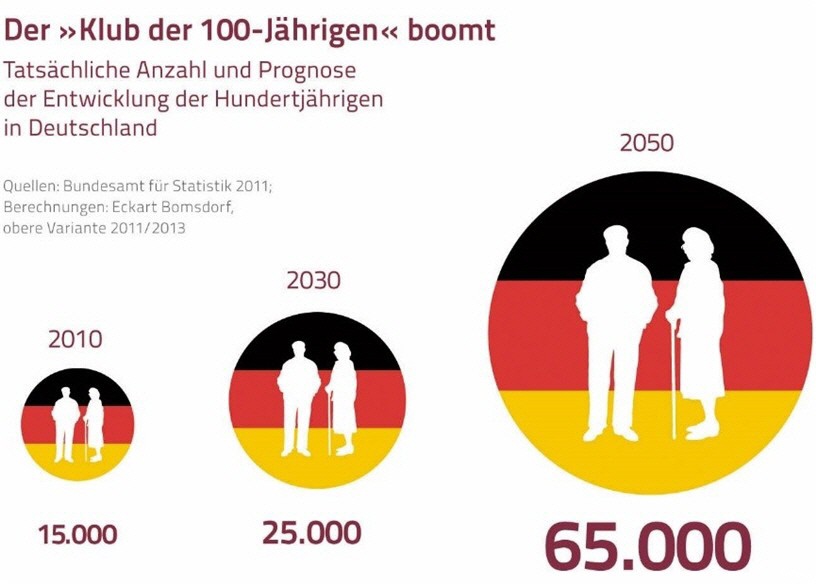

Der Club der 100-jährigen

Die Bevölkerungspyramide

Die Versorgungslücke sollen die Bürger eigenverantwortlich schließen. Neben Riester- und Basis-Rente, stellt die Private Rentenversicherung eine weitere Option für die Eigenvorsorge dar. Der Markt bietet eine Vielzahl verschiedener Arten von Rentenversicherungen, nachfolgend die drei wichtigsten Varianten:

Kapitalrentenversicherung

ist die klassische Form der privaten Altersvorsorge. Die Beiträge fließen in den sogenannten „Deckungsstock“ (heute: Sicherungsvermögen) des Versicherers. In diesem werden die Beiträge mit dem aktuellen Garantiezins (Höchstrechnungszins) der vom Bundesfinanzministerium festgelegt wird, verzinst. Da der Versicherer mit Ihrem Geld arbeitet, ist dieser bestrebt, insgesamt einen Ertrag zu erwirtschaften, der über dem Garantiezins liegt. Die Kapitalrentenversicherung zählt zu den konservativen und damit sehr sicheren Anlageformen.

Fondsgebundene Rentenversicherung

ist eine Möglichkeit der Renditestarken Kapitalbildung. Hier erfolgt die Anlage in einem oder mehreren Fonds, die Sie aus dem Angebot des Versicherers wählen. Die Fondsgebundene Rentenversicherung bietet höhere Renditechancen als die konservative Anlage, jedoch auch ein höheres Risiko. Das Vertragsguthaben schwankt mit der Kursentwicklung.

Hybrid-Rentenversicherung

diese bietet die Möglichkeit, Sicherheit mit Ertragschancen zu kombinieren, sichere Zinserträge zu erzielen und auch die Chancen am Aktienmarkt zu nutzen. Sie bietet in der Regel eine Mindestverzinsung, mindestens aber den garantierten Beitragserhalt. Der Gesamtertrag wird mit der Anlage in Fonds angestrebt.

Die private Rentenversicherung lässt sich an fast alle Lebenssituationen anpassen:

- Rente oder einmalige Kapitalabfindung

- Verpfändung als Sicherheit, z. B. Immobilienfinanzierung

- Beleihung, Policendarlehen bis zur Höhe des Guthabens

- Entnahmen

- Sonderzahlungen

- Zusätzlicher Versicherungsschutz, z.B. Berufsunfähigkeit und Pflege

Die Basis-Rente, auch Rürup-Rente genannt, wurde 2005 ins Leben gerufen. Der Staat fördert diese Form der Altersvorsorge durch eine hohe steuerliche Abzugsmöglichkeit der Beiträge. Die Beiträge zur Basis-Rente können im Rahmen der Altersvorsorgeaufwendungen als Sonderausgaben bei der Ermittlung des zu versteuernden Einkommens abgezogen werden und die Steuerlast wird somit gemindert.

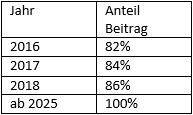

Die Abzugsfähigkeit der Beiträge erhöht sich jährlich um 2% Prozent-Punkte. Ab 2025 werden dann 100% angerechnet.

Seit 2015 wird der abzugsfähige Höchstbetrag an den Höchstbetrag in der knappschaftlichen Rentenversicherung gekoppelt. Für 2016 werden bis zu 22.766,00 € pro Kalenderjahr steuerlich gefördert statt bisher 20.000,00 €; für Verheiratete gilt der doppelte Betrag. In 2016 sind 82% der eingezahlten Beiträge abzugsfähig. Somit können unter Nutzung der Höchstbeträge bis zu 18.688,12€ (Ehepaare: 37.336,24€) abgesetzt werden.

Im Gegensatz zur Riester Rente können alle Personengruppen eine Rürup-Rente abschließen, wobei jeder Personenkreis unterschiedlich profitiert.

Insbesondere Selbständige und Freiberufler erhalten mit der Basis-Rente die Möglichkeit, steuerbegünstigt vorzusorgen. Bei vielen Selbständigen schwankt das Einkommen, hier bietet die Basis-Rente ein hohes Maß an Flexibilität, denn der Vertrag kann schon mit einem geringen Beitrag bespart werden. Je nach Geschäftsentwicklung kann dann über eine Sonderzahlung bis auf die maximale Summe erhöht werden, um von den Steuervorteilen zu profitieren. Gutverdienende Arbeitnehmer mit einer sehr hohen Steuerlast haben durch die Rürup-Rente einen hohen finanziellen Vorteil im Rahmen des Sonderausgabenabzugs.

Anlageformen: klassisch, fondsgebunden, gemischt oder als Sofortrente

Mögliche Zusatzversicherungen: Hinterbliebenenrente, Berufsunfähigkeitsversicherung

Was Sie noch wissen sollten

- Die Leistung erfolgt monatlich als Leibrente, lebenslang.

- Die Ansprüche aus dem Vertrag sind in der Ansparphase Hartz IV sicher und im gesetzlichen Umfang von Pfändungen und Insolvenz geschützt

- Eine Abtretung oder Beleihung des Vertrages ist nicht möglich.

- Sofern keine Hinterbliebenenabsicherung integriert ist, verfällt bei Tod das eingezahlte Kapital an die Versicherungsgemeinschaft

- In der Rentenphase müssen die Leistungen mit dem persönlichen Steuersatz versteuert werden, dieser liegt jedoch niedriger als in der Ansparphase

- Die Basis-Rente ist unkündbar und wird bei Kündigung nur beitragsfrei gestellt.

Die gesetzliche Rentenversicherung bietet langfristig nicht genügend Leistungen, um eine ausreichende finanzielle Versorgung im Alter zu gewährleisten. Viele Reformen der letzten Jahre führten zu einer weiteren Kürzung der gesetzlichen Rente. Bei der Riester-Rente spart der Versicherungsnehmer nicht allein, denn der Staat fördert diese mit Zulagen und Steuervorteilen.

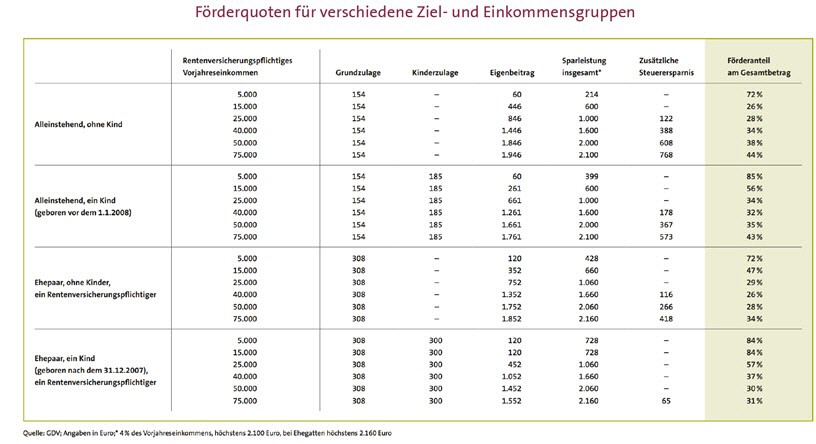

Zulagen und Steuerersparnis

Die Steuerersparnis

Die eingezahlten Beiträge und Zulagen können als Sonderausgaben bei der Einkommenssteuer geltend gemacht werden. Das Finanzamt prüft, ob die Steuerersparnis über den Sonderausgabenabzug höher ist als die Zulage – „Günstigerprüfung“ – ist dies der Fall, führt das zu einer zusätzlichen Steuerermäßigung.

Pro Jahr können Sie bis zu 2.100 Euro der Einzahlungen in den Riester-Vertrag als Sonderausgaben von der Steuer absetzen.

Die staatliche Zulage

Einzahlungen der Riester-Sparer werden durch Zulagen aufgestockt. Diese setzen sich aus einer Grundzulage und der Kinderzulage zusammen.

Grundzulage:

154 Euro pro Person und Jahr

Kinderzulage:

300 Euro pro Kind und Jahr (185€ pro Jahr für geborene Kinder vor dem 01.01.2008)

Berufseinsteigerbonus:

Bis zum 25. Lebensjahr erhält der Sparer neben den Zulagen einen einmaligen Bonus i. H. v. 200 Euro

Förderberechtigter Personenkreis

- Rentenversicherungspflichtige Arbeitnehmer, Landwirte, Selbständige

- Beamte, Soldaten, Richter

- Bezieher von ALG I, Krankengeld

- Erwerbsgeminderte oder dienstunfähige Personen

- Personen in Kindererziehungszeit

- geringfügig Beschäftigte, wenn auf den vollen Rentenversicherungsbeitrag aufgestockt wird

Für wen lohnt sich die Riester Rente?

Höhe der Beiträge

Um die volle Förderung zu erhalten, müssen mindestens 4% des rentenversicherungspflichtigen Vorjahreseinkommens oder der Dienstbezüge in den Riester-Vertrag eingezahlt werden, ansonsten wird die Zulage anteilig gekürzt.

Riester Produkte

Klassische Riester Rente, fondsgebundene Riester Rente, Riester Fondsparplan, Wohn-Riester

Garantie

Alle eingezahlten Beiträge und Zulagen stehen zur Verrentung zur Verfügung

Leistung

Erfolgt in Form einer lebenslangen Rente, 30% des vorhandenen Guthabens können zu Beginn entnommen werden, die Rentenzahlungen sind später mit dem persönlichen Steuersatz voll zu versteuern (Beiträge zur Krankenversicherung der Rentner fallen nicht an)

Was Sie noch wissen sollten

- Der Vertrag kann im Todesfall förderunschädlich nur auf den Riester-Vertrag des Ehepartners übertragen werden.

- Die Ansprüche aus dem Vertrag sind in der Ansparphase Hartz IV sicher und im gesetzlichen Umfang von Pfändungen und Insolvenz geschützt

- Eine Abtretung oder Beleihung des Vertrages ist nicht möglich.

Beratung anfordern